新澳门六开奖结果2024开奖记录查询网站,房贷怎么还更划算?

从风控的角度,严跃进还称,关键要做好现金流的工作,即此类还贷资金的测算工作。除了要做好还贷人的收入状况审核,对于经济形势、房产价值走向等也需要持续进行严密的监测。时刻关注还贷者的还款来源和还款压力情况,提前预测问题。同时也需要明确此类业务可推,但需设定上限,以免过多业务集中于此,即类似业务可以推,产生较大的金融风险问题。

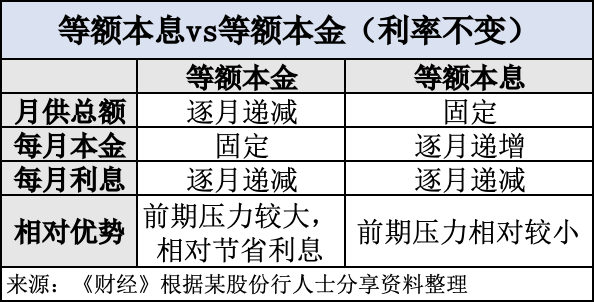

主流方式:等额本息与等额本金

就按揭房贷而言,等额本息和等额本金是目前更为主流的还款方式。虽然仅一字之差,但还款总额,月供变化,本金和利息增减都有很大区别,贷款申请者在选择时仍“摸不着头脑”。

所谓等额本息,即在利率不变的情况下,每个月月供金额一样(包括本金+利息)。月供中本金逐月递增,利息逐月递减。

而等额本金,即在贷款期间,每个月归还固定本金,而利息逐月递减。按此种方式还款,前期还款压力稍大,但月供逐月减少,且综合计算相对节省利息。

若落到实际操作中,上述两种还款方式的计算方式存在差别。

若以借款100万元、期限30年、年利率3.95%为例。等额本金模式下,首期还款额为6069.44元,随后逐月递减。在此之中,每月本金为固定的2777.78元,利息则由首期的3291.67元开始逐月递减。还款总额为159.41万元,利息总额59.41万元。

而在等额本息模式下,首期还款额为4745.37元,随后每月固定。在此之中,首期本金为1453.71元,之后逐月递增;利息为3291.67元,之后逐月递减。还款总额为170.83万元,利息总额70.83万元澳门一肖一码一一特一中厂。

总的来看,等额本金相对等额本息节省利息。不过有贷款行业资深从业人士指出,就实际情况来看,等额本息的方式相对灵活,选择此种方式的客户相对较多。

“等额本金相当于前期还了比较多的本金,所以可以少还一些利息,但是对于资金较为紧张的借款人来说不太适合。如果选择等额本息,可以在资金充裕的情况下灵活进行提前还款,同样可以达到节省利息的效果。”上述人士指出。

减轻还贷负担:商转公

由于商贷及公积金贷款间仍存在一定的利率差,商转公被视作降低购房者房贷压力的一个重要途径。所谓商转公,即将商业性个人住房贷款转为住房公积金个人住房贷款。

据不完全统计,2023年,已有包括重庆、长沙、苏州等在内的30余个城市启动商业贷款转公积金贷款。2024年以来,郑州、厦门亦加入商转公行列。

根据厦门市住房公积金中心网站6月12日发布消息,厦门阶段性启动商业性住房贷款转住房公积金贷款业务,政策执行至2025年12月31日。

据悉,自“5月17日”新政后,厦门市同步下调个人住房公积金贷款利率0.25个百分点。5年以下(含5年)和5年以上首套个人住房公积金贷款利率分别调整为2.35%和2.85%,5年以下(含5年)和5年以上第二套个人住房公积金贷款利率分别调整为不低于2.775%和3.325%。

若以贷款50万元、30年等额本息计算,目前首套房(商贷利率最低3.3%)购房者商转公后月供可减少超100元,总共节省利息超4万元。

不过,有业内人士提醒,如若购房者已经处于房贷还款后期,在利息已经还得差不多的情况下,申请商转公意义并不大。另一方面,就实际操作而言,商转公需满足一定条件。

从各地已经商转公政策来看,多地设置了一定门槛。例如部分地区对借款人住房套数、公积金贷款记录、借款人信用等提出明确要求;部分地区将办理组合贷的购房者被排除在外等。

以长沙为例,该地商转公业务仅支持拥有唯一一套自住住房的职工家庭(已婚指夫妻双方,单身指职工个人)申请办理,购买第二套以上住房的职工家庭不支持办理商转公。

亦有地区对商转公贷款实施动态管理机制。以芜湖为例,当住房公积金个贷率低于85%(含)并持续3个月,可开展商转公贷款业务;当个贷率高于90%(含)时,可采取相应调控措施,暂停或控制商转公贷款业务规模。

谨慎避雷:违规转贷降息

虽然特点不一,以上还款方式均为正规还款途径。但近年来,被越来越多贷款中介推荐的转贷降息,背后却隐藏着巨大风险。

“您好,这里是某银行信贷渠道部,近期贷款利率低至2厘,置换房贷很划算。”房贷政策利好不断,不少贷款中介抓准了部分存量房贷用户利率暂未下调的心理,再度对转贷降息展开热情推介。

实际上,转贷降息并非新鲜事。近年来,政策指引下商业银行加大了对企业的支持力度,多家银行的经营贷利率一路下行。在此前存量房贷利率尚未调整时,不少购房者房贷利率一度超过5%。这种利差让部分贷款中介瞄准了其中的商机,推销转贷降息。

房贷转经营贷的具体操作流程为,先由中介介绍的垫资机构提供过桥资金还清房贷,再帮助客户包装资质,最后客户可在银行成功办理经营贷后归还垫资。“目前经营贷的利率最低2%,期限可以先做10年,后期还能提供垫资续期,对比房贷可以节省不少利息。”一名贷款中介表示。

然而,看似划算的操作却暗藏更多成本,要达到转贷目的,中介会依据客户贷款金额收取1%-2%的服务费,同时,若名下没有公司,个人客户需额外购买营业执照(5000元起步),垫资费用则按照日利率0.07%左右计算。

另一方面,一位贷款行业资深从业人员指出,转贷降息的操作一旦被银行查出,借款人将面临停贷或提前全额偿还贷款的风险。

2023年3月,广州市中级人民法院曾公示一则判决,借款人违反合同约定,擅自改变贷款用途将经营贷款用于清偿房贷,被银行诉至法院。根据判决结果,该借款人需向银行清偿借款本金180万元及罚息。

“经营贷和消费贷期限相对较短,单笔金额相对较高,如果出现被要求提前归还的情况则可能造成借款人资金陷入困境,也可能造成借款人不良的个人征信记录。”资深金融监管政策专家周毅钦指出,办理过程中,一些违法违规的中介可能会使用造假的材料,这属于骗贷行为,收费也并不低,综合成本可能高于原来的房贷成本,让转贷得不偿失。

金融监管部门曾发布风险提示:消费者警惕不法贷款中介诱导消费者违规转贷,诱导消费者使用中介过桥资金结清房贷,再到银行办理经营贷归还过桥资金。这种将房贷置换为经营贷的操作隐藏着违约违法隐患、高额收费陷阱、影响个人征信、资金链断裂、侵害信息安全等风险。

责编| 王祎